Pokud nejste na kontě v minusu, což nejspíš stejně jako většina Čechů, natož čtenářů těchto novin nejste, zřejmě si při pohledu na výpis z účtu můžete ukroutit hlavu nad úrokem, který vám banka připisuje. V naprosté většině případů je to nula nula nic.

O moc lepší to není ani na spořicích účtech. V sazebnících bank najdeme desetinky procenta, pokud je to někde víc, jde o "akční" nabídky na směšně krátkou dobu či jen pro nové klienty.

Podobně populární (u bank, nikoli u jejich klientů) je podmínění aspoň trochu vyššího úroku využíváním jiných služeb, například investičních, u nichž podmínky nemusí být (pro klienta) z nejvýhodnějších. U těchto účtů by se tak přívlastek "spořicí" měl psát v uvozovkách.

V Česku se navíc uchytila móda, že ony o fous lepší úroky jsou jen na omezenou částku v jednotkách stovek tisíc. Co je nad to, to už se skoro neúročí. To je realita, kterou jen nesměle nabourávají některé menší banky.

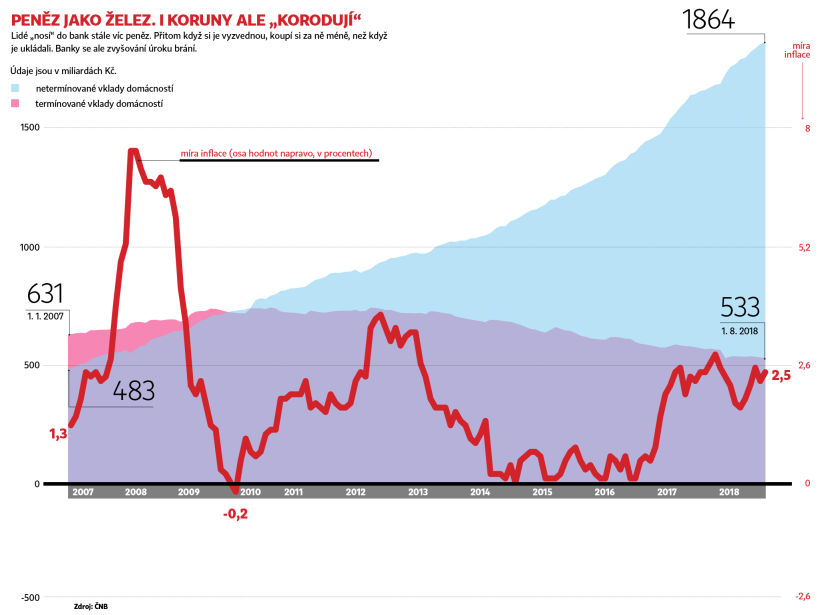

Vývoj navíc zamrzl. Česká národní banka peníze zdražuje, ale to je znát jen na úvěrech. Křivka znázorňující vývoj průměrných úroků z vkladů se plazí stále u nuly. Jak je to možné?

Biliony pracují jen pro banky

Od bank slyšíme, že víc peněz nepotřebují. Když mají víc vkladů, než kolik rozpůjčují (což je u velkých ústavů setrvalý stav), nemají přece důvod lákat nové střadatele. Vtip je ale v tom, že v bankách "přebytečné" peníze neleží, ty od nich stahuje centrální banka. Za to bankám platí úrok, tzv. repo sazbu. ČNB to dělat musí, jinak by její měnová politika nefungovala.

Repo sazba po čtvrtprocentních krůčcích vytrvale roste a už je na 1,25 procenta. Můžeme si také skoro vsadit na to, že od příštího čtvrtka (den po měnovém zasedání ČNB) budou už banky inkasovat procento a půl. Ekonomika je natolik přehřátá, že sazby nejspíš budou mířit výš a výš. Ke konci roku budou pravděpodobně u dvou procent. A když budeme věřit tvrzení, které s takovou chutí opakuje guvernér ČNB Jiří Rusnok, že směřujeme k "normální" sazbě a ta by měla být kolem tří procent, máme tu konečně pěkný úrok. Takový, který by po dlouhé době měl dokonce překračovat inflaci a zařídil by tak, že by se hodnota úspor konečně nescvrkávala.

A jsme zpět u největšího háčku. Tohle jsou úroky pro banky a ty se o ně nedělí. Ještě horší je, že s tím nepočítají ani pro období vyšších úroků. Vyjádření rozhodujících bankéřů zní až neuvěřitelně.

"Na vkladech jsme úroky neměnili. Budeme rozhodovat až podle dalšího vývoje na trhu," řekl HN Jan Sadil z představenstva skupiny ČSOB už v době, kdy byly sazby spolehlivě nad jedničkou. A dodal, že vyšší úroky, třeba i ta mytická dvě procenta, která by dorovnala inflaci, samozřejmě klientům nabídnou. Ale to už by nešlo o spoření, nýbrž investice. Tedy s rizikem, že skutečný výnos bude jiný.

Na stejnou notu spustila v rozhovoru pro E15 dvojka České spořitelny Daniela Pešková: "Je otázka, jestli vůbec někdy na běžných účtech budeme zvedat sazby. Spíš se budeme snažit, aby klienti dávali peníze do investic." Pokud je pro největší české banky nenulový úrok "úvěrovým rentiérstvím" a berou to, že peníze dostávají od milionů Čechů skoro zdarma za tak samozřejmou věc, že se s plány nezvyšovat úrok ani nemusí tajit, budou se o svá práva střadatelé muset přihlásit hlasitěji.

Peněz jako želez

Na to, aby si jednotlivý klient vyjednal lepší nabídku, nemá samozřejmě sílu. Když ji dostane, bude to podmíněné využitím dalších služeb a může zplakat nad výdělkem. Přechod ke kampeličkám, kde vyšší úroky − na papíře − k mání jsou, také nedává smysl. Kromě nevábné pachuti, kterou tento segment kvůli podvodům a krachům získal, střadatele odpudí nutnost riskovat desetinu vkladu. Z toho se totiž kvůli regulaci ČNB stane automaticky kapitál družstva a jako takový se může při krachu vypařit. V tom pojištění vkladů nepomůže. Racionální tak je dát peníze jen do kampeličky, o jejímž fungování má klient hodně informací, zná klíčové lidi a vůbec v ní panují takové poměry, jaké zakladatelé družstevních záložen v 19. století předpokládali. Což je většinou iluze.

Další možnosti? Investice jsou jistě obecně výnosnější, ale nejsou pro každého. Starší lidé mají kratší investiční horizont a nemohou propady trhů trpělivě "vysedět". Navíc averze k riziku není charakterová vada a nebezpečí ztráty je spojeno s každou investicí. Spoření je zkrátka lidská potřeba. V Česku je například nutné k tomu, aby člověk vůbec mohl uvažovat o investici do vlastního bydlení. Nová regulace ČNB totiž všechny nutí, aby si naspořili aspoň dvacet procent hodnoty nemovitosti, a teprve pak mohou žádat o hypotéku. Termínované vklady jsou dlouhodobě na ústupu (viz graf) a spořit s nulovým úrokem je masochismus.

Co zbývá? Nebyla by řešením superbezpečná banka, která by jednoduše "poslala dál" rozhodující část úroku, který inkasuje "za nic" od ČNB? Jak k ní dospět? Tržně.

Co se dočtete dál

- Jak zařídit, aby většina úroků, které bankám "dává" ČNB, doputovala k jejich klientům.

- A jaký by měl projekt lidové banky rizika.

- První 2 měsíce za 40 Kč/měsíc, poté za 199 Kč měsíčně

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Nově všechny články v audioverzi