Příklad:

- Pavel Vlk pracuje jako finanční ředitel v menší firmě. Za rok si vydělal 420 000 korun.

- Kromě toho měl služební automobil i pro soukromé použití. Jeho pořizovací cena byla 500 tisíc korun, do vyměřovacího základu se započítává i jedno procento z ceny auta měsíčně, celkem 60 tisíc.

- Má hypotéku na byt, za rok zaplatil na úrocích 66 tisíc korun.

- Platí si také životní pojištění, každý měsíc na něj posílá tisíc korun, za rok tedy 12 tisíc.

- Uplatňuje slevu na dvě děti i málo vydělávající manželku.

- Vedle svého povolání začal tento rok pracovat na živnostenský list. Takto si vydělal 120 tisíc korun. Výdaje si uplatnil paušálem ve výši 50 procent.

Strana 1

Záhlaví formuláře - pokud předkládáte daňové přiznání sami a nejste zaregistrováni na finančním úřadě, vyplníte identifikační údaje o finančním úřadě v obvodu vašeho trvalého bydliště. Pokud jste zaregistrováni, vyplňte sídlo místně příslušného úřadu dle osvědčení o registraci.

Řádky 1 - 5a - vyplníte své DIČ, pokud jej máte, a rodné číslo. V řádku 3 zaškrtnete řádné.

Řádky 6 - 28 - vyplníte identifikační údaje o sobě a svém bydlišti.

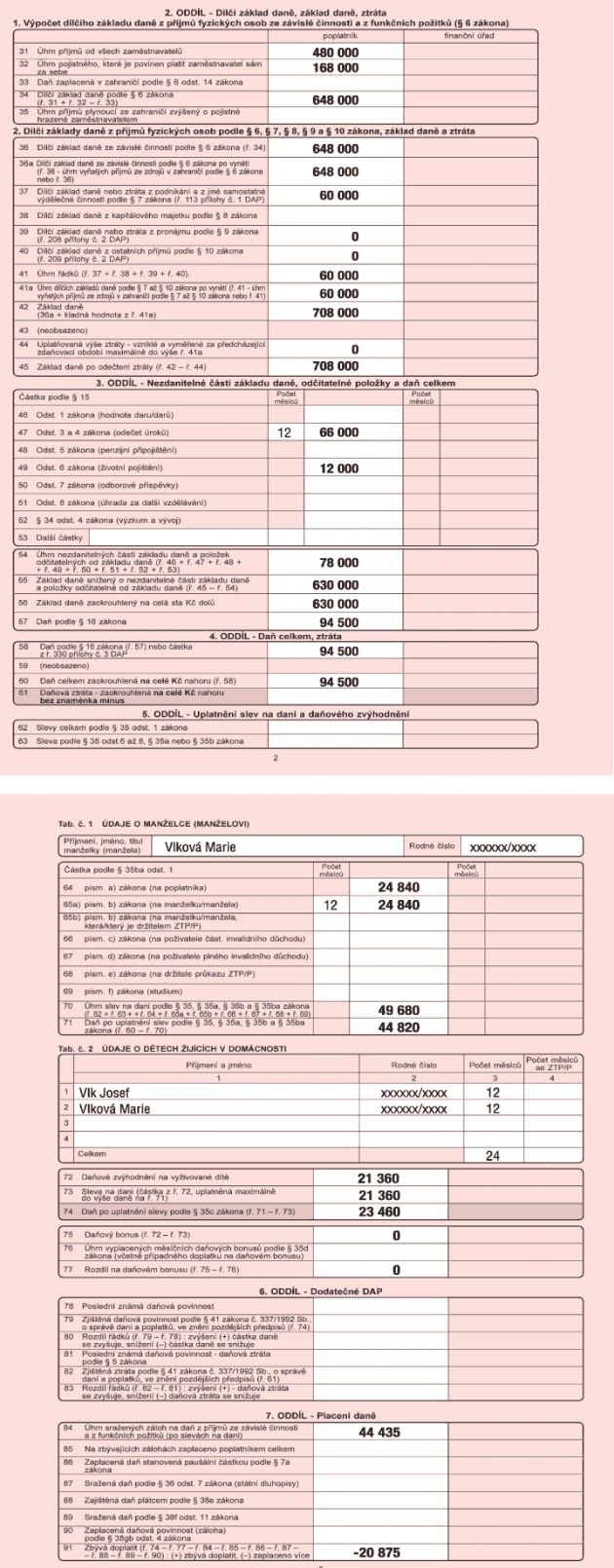

Strana 2

Řádek 31 - napište svou hrubou roční mzdu od všech zaměstnavatelů, u kterých jste v průběhu roku pracovali. Její výši najdete na potvrzeních, která vystaví v mzdové účtárně. Netýká se příjmů na živnostenský list.

Příklad - Pavel napíše 480 000.

Řádek 32 - odtud opište i částku odevzdanou zaměstnavatelem na sociální a zdravotní pojištění.

Příklad - Pavel napíše 168 000.

Řádek 33 - pokud máte příjmy v zahraničí, uvedete daň, kterou jste tam za ně odvedl, avšak pouze v případě, že se jedná o příjem ze státu, s nímž nemá Česko uzavřenou smlouvu o zamezení dvojího zdanění. Jinak je nutné vycházet z této smlouvy.

Řádek 34 - dílčí základ daně, sečtete řádky 31 a 32 a odečtete od nich řádek 33.

Příklad - Pavel napíše 648 000. Řádek 35 - část příjmů z řádku 31, u kterých neměl zaměstnavatel povinnost srazit zálohy na daň zvýšený o příspěvek, který z nich odvedl na pojištění v cizině (najdete na potvrzení o zdanitelných příjmech od zaměstnavatele).

Řádek 36 - opíšete údaj z řádku 34.

Řádek 36a - pokud máte příjmy ze zahraničí, které se vyjímají ze zdanění, odečtete je od řádku 36 a výsledek zapíšete. Pokud ne, opíšete řádek 36.

Příklad - Pavel napíše 60 000.

Řádek 37 - sem se přenáší dílčí základ daně z podnikání nebo jiné samostatné výdělečné činnosti. Přenesete sem údaje z přílohy č. 1, řádek 113. Hodnota může být kladná i záporná.

Řádek 38 - příjmy z kapitálové činnosti, například úroky z podnikatelských účtů nebo soukromých půjček.

Řádky 39 a 40 - dílčí základ daně z příjmů z pronájmu a ostatních příjmů popsaných v paragrafu 10 zákona o daních z příjmů. Přeneste údaj z řádku číslo 209 přílohy č. 2.

Řádek 44 - pokud jste ve zdaňovacích obdobích 2001 - 2007 měli ztrátu, můžete ji uplatnit zde, maximálně však do výše částky na řádku 41a.

Řádek 45 - základ daně po odečtení ztráty (řádek 42 minus řádek 44).

Oddíl 3 Nezdanitelné položky

Od základu daně (řádek 45) lze odečíst odčitatelné položky. Patří sem hodnota daru nebo darů poskytnutých na charitativní, sportovní a kulturní účely (řádek 46). Ta však musí dosáhnout aspoň dvou procent základu daně nebo činit alespoň jeden tisíc korun a nesmí být vyšší než 10 procent základu daně.

Řádek 47 - dále lze odečíst úroky z hypotečního úvěru nebo z úvěru ze stavebního spoření až do výše 300 tisíc korun. Odečítanou částku je nutné dělit poměrně podle počtu měsíců, kdy jste úroky platili.

Příklad - Pavel zapíše 12 000 a 66 000.

Řádek 48 - úroky na penzijní připojištění se státním příspěvkem snížené o šest tisíc korun. Uplatnit lze až 12 tisíc korun.

Řádek 49 - částka zaplacená na soukromé životní pojištění až do výše 12 tisíc korun.

Příklad - Pavel zapíše 12 000.

Řádek 50 - odborové příspěvky až do výše tří tisíc korun.

Řádek 51 - náklady na zkoušky ověřující další vzdělávání do 10 tisíc, u ZTP do 13 tisíc a ZTP/P do 15 tisíc.

Řádek 52 - u podnikatelů náklady na výzkum a vývoj.

Řádek 53 - týká se jen podnikatelů, kteří sem mohou uvést položky týkající se vypořádání majetkových nároků z minulosti.

Řádek 54 - sečtete údaje z řádků 46 až 53.

Příklad - Pavel zapíše 78 000.

Řádky 55 a 56 - základ daně snížený o odčitatelné položky.

Příklad - Pavel do obou řádků zapíše 630 000.

Řádek 57 - výše daně, 15 procent ze základu daně sníženého o odčitatelné položky (řádek 56).

Příklad - Pavel zapíše do řádku 94 500.

Slevy na dani

Od daně lze dále odečíst takzvané slevy na dani. Slevy na řádcích 62 a 63 se týkají podnikatelů, kteří zaměstnávají osoby se zdravotním postižením nebo uplatňují slevu na investiční pobídky či registrační pokladny.

Strana 3

Řádek 64 - sleva na poplatníka ve výši 24 840 korun. Její výše platí bez ohledu na počet odpracovaných měsíců.

Příklad - Pavel do obou řádků napíše 24 840.

Řádek 65a - sleva na manžela či manželku, kteří vydělávali méně než 68 tisíc korun ročně. Sleva se řídí počtem měsíců, které uplatňujete a může dosáhnout výše až 24 840 korun.

Řádek 65b - pokud je manžel či manželka držitelem průkazu ZTP/P, může sleva dosáhnout až 49 680 korun ročně.

Řádek 66 - sleva na částečný invalidní důchod může dosáhnout výšky až 2520 korun ročně.

Řádek 67 - za plný invalidní důchod je možné získat slevu na dani ve výši až 5040 korun ročně.

Řádek 68 - držitelé průkazu ZTP/P mají nárok na slevu až 16 140 korun.

Řádek 69 - při studiu do 26 let věku nebo prezenčním doktorském studiu do dovršení 28 let má student nárok na slevu ve výši až 4020 korun ročně. Výše všech uvedených slev se řídí počtem měsíců, na které je uplatňujete.

Řádek 70 - sečtete slevy z řádku 62 až 69.

Příklad - Pavel napíše 49 680.

Řádek 71 - daň po uplatnění slev (řádek 60 minus řádek 70).

Příklad - Pavel napíše 44 820.

Řádek 72 - sleva na vyživované dítě. Může dosáhnout až 10 680 korun na jedno dítě, pokud je držitelem průkazu ZTP/P, tak dvojnásobku.

Příklad - Pavel napíše 21 360.

Řádek 73 - celková uplatněná sleva na děti maximálně do výše řádku 71.

Řádek 74 - výše daně po uplatnění slevy (řádek 71 minus řádek 73).

Příklad - Pavel napíše 23 460.

Řádek 75 - pokud je rozdíl řádků 72 a 73 záporný, lze od státu získat daňový bonus. Jeho výše může být 100 až 52 200 korun.

Řádek 76 - zde se uvádí souhrn měsíčních daňových bonusů vyplácených zaměstnavatelem. Najdete jej na potvrzení ze mzdové účtárny.

Řádek 77 - uveďte rozdíl daňového bonusu a úhrn již vyplacených měsíčních daňových bonusů.

Řádky 78 až 83 - nyní nevyplňujete. Řádky se týkají dodatečného daňového přiznání.

Řádek 84 - výše záloh na dani, které za vás odvedl zaměstnavatel. Najdete ji na potvrzení ze mzdové účtárny.

Příklad - Pavel napíše 44 435.

Řádek 85 - vyplňují jen podnikatelé, kteří státu odváděli jiné zálohy na daň.

Řádek 86 - vyplňují podnikatelé, kteří mají finančním úřadem stanovenou paušální daň.

Řádek 87 - pro podnikatele, kteří mají část rezerv ve státních dluhopisech.

Řádek 88 - týká se většinou cizinců, kteří měli příjmy v Česku.

Řádek 89 - použijete jej, pokud jste měli příjmy z úroků ze zahraničí a sražená daň byla vyšší než ta, kterou stanoví smlouvy o zamezení dvojího zdanění.

Řádek 90 - týká se poplatníků, kteří podávali v průběhu zdaňovacího období přiznání kvůli insolvenčnímu řízení.

Řádek 91 - ukazuje, kolik celkově doplatíte na dani. Kladná částka znamená, že zbývá na dani doplatit vypočtenou částku. Záporná částka znamená, že bylo za zdaňovací období 2008 zaplaceno více a přeplatek vám bude vrácen.

Příklad - Pavel napíše -20 875.

Na straně 4 uveďte, které přílohy k přiznání přidáváte a kolik jich celkem je. Při žádání o vrácení přeplatku uveďte částku z řádku 91 (jen tehdy, jde-li o více než 50 korun).